- 1. はじめに

- 2. 金型製作・設計業界の基礎知識

- 3. 金型業界を取り巻く環境と課題

- 4. 金型製作・設計業界におけるM&Aの背景

- 5. M&Aを行うメリット・デメリット

- 6. M&Aの主要なプロセス

- 7. 金型製作・設計業における企業評価(バリュエーション)のポイント

- 8. デューデリジェンス(DD)の重要性とチェックポイント

- 9. M&Aを成功させるための留意点

- 10. 組織統合(PMI)の重要性と進め方

- 11. 金型業界における実際のM&A事例

- 12. 中堅・中小企業のM&Aで活用される支援機関・専門家

- 13. 事業承継とM&A

- 14. 海外進出や海外企業との提携におけるM&Aの可能性

- 15. M&Aの成功・失敗事例から学ぶポイント

- 16. まとめ

1. はじめに

金型製作・設計業界は、自動車や家電、精密機器、医療機器など、多岐にわたる産業の基盤を支える重要なセクターです。日本は世界でも有数の金型技術を有しており、高品質で複雑な形状や高精度の製品を生産するために欠かせない役割を担っています。しかし、少子高齢化やグローバル競争の激化といったマクロ環境の変化の影響を受け、業界全体の構造が変化しつつあります。

こうした状況下では、技術や人材をどのようにして確保し、競争力を維持・向上させていくのかが重要な課題となります。その解決策の一つとして注目を集めているのが、M&A(Mergers and Acquisitions)――すなわち企業の買収・合併です。金型製作・設計業界は中小企業が多いこともあり、大手企業による子会社化、同業者同士の統合、あるいは事業承継を目的としたM&Aなど、さまざまな形が模索されています。

本記事では、金型製作・設計業界におけるM&Aの背景やメリット・デメリット、具体的なプロセス、成功事例・失敗事例などを詳しく解説するとともに、今後この業界がどのように発展していく可能性があるのかを考察してまいります。

────────────────────────────────────────

2. 金型製作・設計業界の基礎知識

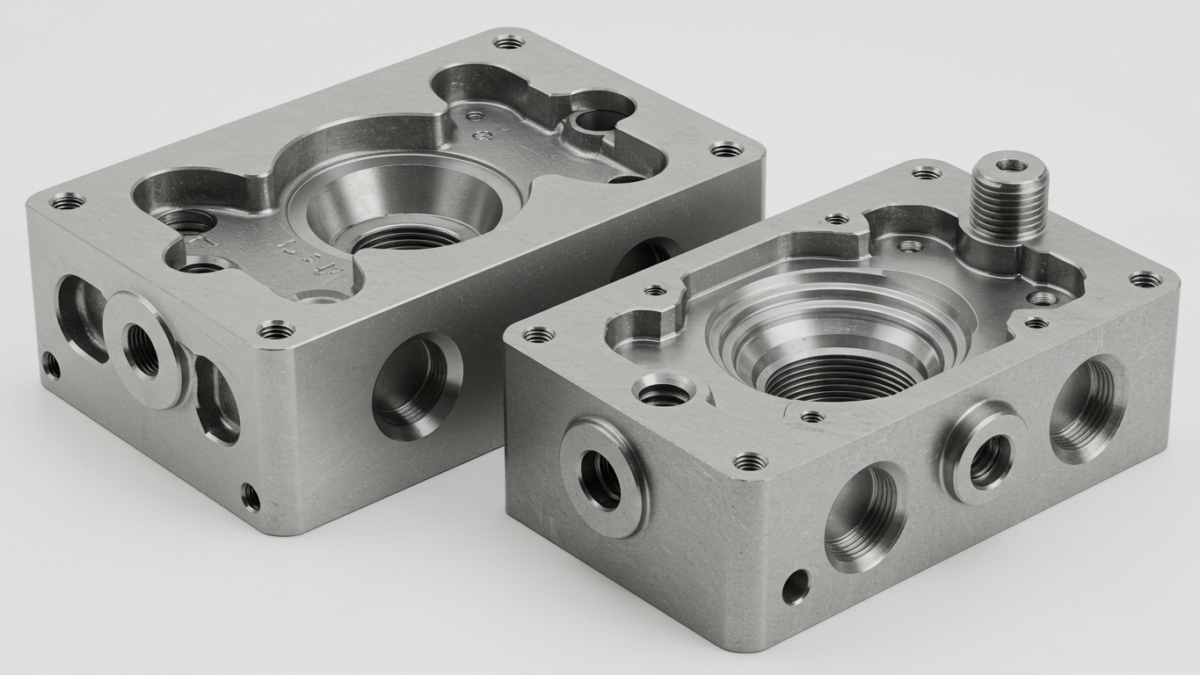

2-1. 金型とは

金型(かながた)とは、製品を大量生産するために用いられる型であり、自動車部品やプラスチック製品、半導体用基板など、多種多様な製品の生産に必須の装置です。金型の種類には、プレス金型、プラスチック金型、ダイカスト金型、鍛造金型など、製造プロセスや素材の種類に応じてさまざまなものがあります。

2-2. 金型製作・設計業の工程

金型製作・設計業は大まかに以下の工程で構成されます。

- 製品設計との打ち合わせ: クライアントが製造したい製品の仕様や要件を把握し、どのような金型が必要かを検討します。

- 金型設計: CAD/CAMソフトを駆使して、実際の金型形状や構造を設計します。

- 加工・製作: CNC工作機械や放電加工機などを用いて、設計した金型を実際に製作します。

- 仕上げ・組立: 製作したパーツを組み立て、精度を確認しながら最終調整を行います。

- トライ・修正: 実際に材料を成形し、試作品を作って不具合や誤差を検証・修正します。

- 納品・アフターサービス: 金型を納品し、稼働中のメンテナンスや修理を行います。

2-3. 業界の特徴

金型製作・設計業界は、非常に高い技術力と職人的なノウハウを必要とします。一方で、手作業の要素も多く、長年培ってきた“匠の技”を次世代へ継承することが大きな課題となっています。また、金型は製品の生産効率や品質に直結するため、発注元との密接なコミュニケーションやきめ細かい対応が求められます。

こうした特徴から、中小企業でも非常に優れた技術を持つ企業が少なくありません。しかし、最新技術への投資負担や人材不足の問題、経営者の高齢化など、さまざまな経営課題を抱えやすいのも事実です。これらの背景を踏まえ、後述するM&Aによる事業継承や規模拡大が検討されるケースが増えているのです。

────────────────────────────────────────

3. 金型業界を取り巻く環境と課題

3-1. 国内市場の縮小とグローバル競争の激化

日本の製造業は高い品質で定評がありますが、国内市場の縮小やグローバル競争の激化は金型業界にも大きなインパクトを与えています。特に、中国や東南アジア諸国では、金型製作技術が飛躍的に向上しており、価格競争で優位に立つ事例も増えています。国内企業としては、コスト削減だけでなく、高付加価値化やサービス提供力の強化が求められます。

3-2. 技術革新のスピードと投資負担

3Dプリンターや高精度加工機、AIやIoT技術の進歩により、金型製作の工程そのものが大きく変わりつつあります。これらの技術革新に対応するためには相応の設備投資が必要ですが、中小企業にとっては負担が大きい場合も少なくありません。また、新技術を活用できるエンジニアや技術者の育成・確保も課題となっています。

3-3. 後継者不足と事業承継問題

金型業界は特に経営者の高齢化が進みやすく、跡継ぎや後継者候補が不足している現状があります。自社内で後継者を育成するには長い時間がかかり、かつ高い技術力と経営能力を兼ね備えた人材を見つけることも容易ではありません。そのため、M&Aによる事業承継に活路を見いだす企業が増えています。

3-4. 人材確保の難しさ

金型製作・設計は高度な専門性を要する仕事である一方、大学や専門学校で学べるカリキュラムが十分に整備されていないケースも多く、業界としては人材確保が難しい状況にあります。さらに、若い世代の製造業離れという社会的な傾向もあり、人材不足が深刻化しています。

3-5. カスタム化や多品種少量生産への対応

顧客ニーズの多様化が進むにつれ、製品の多品種少量生産に対応できる金型の設計や製作が求められるようになりました。これによって、従来の大量生産向け金型とは異なる高い柔軟性と短納期対応のスキルが必要になります。この変化に適切に対応し、効率よく業務を進めるためにも、最新の設計技術や生産管理システムの導入が重要となるのです。

────────────────────────────────────────

4. 金型製作・設計業界におけるM&Aの背景

上記のような環境変化や課題に直面する中、金型製作・設計業界ではM&Aが積極的に検討されるようになってきました。その背景を以下に整理します。

- 事業規模拡大による競争力強化

国内外の競合他社に対抗するためには、設備投資や研究開発に十分な資源を投入しなければなりません。M&Aによる事業規模拡大は、こうした投資リスクの分散や資金調達力の向上につながります。 - 人材・技術の確保

金型製作・設計業界では、熟練技術者のノウハウをいかに引き継ぐかが大きな鍵を握ります。同業者や関連企業を買収・統合することで、技術力の補完や人材確保を目指す動きが活発化しています。 - 新市場開拓とグローバル化

海外市場への進出や海外企業との連携を図る上でも、M&Aは有効な手段となりえます。すでに海外に拠点を持つ企業を買収することで、スピーディに海外展開を実現することが可能です。 - 事業承継

前述のとおり、後継者不足が深刻な中小企業では、M&Aを活用して事業承継を行うケースが増えています。オーナー経営者にとっては、自社の存続や従業員の雇用維持などが大きな関心事であり、M&Aはこれらの課題を解決できる手段の一つです。 - 多角化や差別化戦略

金型製作・設計だけでなく、金型のメンテナンスや関連ソフトウェア開発、あるいは製造支援などのサービスを提供しようとする企業が増えています。M&Aを通じてこうしたサービスを手に入れることは、企業の競争力を高める上で有効な戦略といえます。

────────────────────────────────────────

5. M&Aを行うメリット・デメリット

5-1. メリット

- スケールメリットの追求

事業規模が拡大すれば、設備投資や研究開発への投資効率が上がり、コストダウンや新製品開発のスピードアップが期待できます。また、大量に生産するための設備を共同で活用できるようになり、利益率の向上も見込めます。 - 人材・技術の補完

M&A先の企業が有している熟練技術や知見を自社に取り込むことで、新たなサービスや製品の展開が可能になります。また、経験豊富なエンジニアを確保することで人材不足を解消し、若手技術者への教育体制を強化できるメリットもあります。 - 顧客基盤の拡大

買収先企業の顧客ネットワークを活用することで、新たな取引先や販路を獲得できる場合があります。特に海外市場への進出を狙う企業にとっては、現地の営業拠点や人脈を即座に手に入れることができるのは大きな利点です。 - 事業承継問題の解決

経営者の高齢化や後継者不在に悩む企業にとって、M&Aは企業の存続と従業員の雇用を守る有効な手段となります。売り手側にとっては、自社のブランドやノウハウを継続して発展させることが可能であり、買い手側にとっては新たな技術や市場を獲得できるメリットがあります。 - 競合排除・業界再編

同業他社との統合により、無用な価格競争を回避したり、市場シェアを拡大したりすることで業界全体の再編を主導することもできます。

5-2. デメリット

- 企業文化や組織の違いによる衝突

金型製作・設計業は職人気質が強く、企業によって価値観や仕事の進め方が大きく異なるケースがあります。M&A後に組織が統合されると、互いの文化の違いが衝突やモチベーション低下を引き起こすリスクがあります。 - 過大な買収コストと経営リスク

M&Aには大きな資金が必要となり、買収価格を誤って過大評価してしまうケースもあります。買収後に思うようなシナジーが得られない場合、経営に大きなダメージを与える可能性があります。 - デューデリジェンス不足による不測の損失

買収対象企業の財務状況や技術力、市場評価などを十分に調査せずにM&Aを進めると、買収後に想定外の債務や技術問題が発覚することがあります。デューデリジェンスの重要性を軽視すると、大きなリスクを抱え込むことになります。 - 統合プロセスの失敗

M&A後の組織統合(PMI: Post Merger Integration)は非常に複雑であり、適切なプランニングとマネジメントが求められます。これを怠ると、買収先の企業の優秀な人材が流出してしまったり、現場の混乱から納期に遅延が発生するなど、事業成績の悪化につながりかねません。 - 取引先や従業員の不安

M&Aによって経営方針が変わることを懸念し、取引先や従業員が不安を感じる場合があります。その結果、取引の縮小や優秀な従業員の離職を招くリスクもあります。

────────────────────────────────────────

6. M&Aの主要なプロセス

金型製作・設計業界に限らず、一般的なM&Aのプロセスは以下のような流れで進みます。実際には各社の事情や規模によって変動することがありますが、大枠はおおむね共通しています。

- 戦略立案・目的の明確化

M&Aを実施する目的や戦略を整理し、自社に必要な要素(技術、人材、販路など)を明確化します。 - ターゲット企業の選定・検討

売り手側・買い手側それぞれが仲介会社や金融機関、M&Aアドバイザーの協力を得て候補企業を探します。金型業界の場合、技術分野や取引先の業種などが選定の際の重要なファクターとなります。 - 初期交渉・秘密保持契約(NDA)の締結

お互いのビジネスに関する情報を開示する前に、秘密保持契約を交わします。その後、買い手側は企業価値の概算評価や簡易デューデリジェンスを行い、売り手側は買い手の資金力や事業方針などを確認します。 - 基本合意書(LOI)の締結

価格や取引条件、大まかなスケジュールなどの基本的な合意事項を文書化します。拘束力の程度はケースバイケースですが、ここで一定の方向性が決定されることで、次のステップに進みやすくなります。 - デューデリジェンス(DD)

買い手側が、売り手企業の財務・税務・法務・労務・技術・知的財産などを詳細に調査します。金型製作・設計業の場合は、主要顧客との契約内容や技術者の雇用契約、保有技術や特許の状態などが特に重要です。 - 最終契約書(SPA)の締結

DDの結果を踏まえて、最終的な買収価格や支払い条件、経営権移転のスケジュールなどを定めた最終契約書を締結します。 - クロージング

必要な許認可や手続きが完了し、実際に株式や資産が譲渡されます。この時点でM&Aの法的手続きは完了となります。 - PMI(Post Merger Integration)

M&A成立後の組織統合、業務プロセスの統合、ブランド戦略の再構築などを行うフェーズです。このプロセスの成否が、M&Aの成果に直結します。

────────────────────────────────────────

7. 金型製作・設計業における企業評価(バリュエーション)のポイント

7-1. 財務指標の確認

M&Aにおいては、まず企業の財務状況を正確に把握することが不可欠です。具体的には、過去数年分の売上高、営業利益、純利益、キャッシュフローなどを確認します。金型製作・設計業の場合、以下の点が特に注目されます。

- 売上の安定性: 特定の大手顧客に依存していないか。リピート受注の割合はどの程度か。

- 在庫や仕掛品の評価: 金型は完成までに長い期間がかかるため、在庫や仕掛品が多額になる場合があります。その評価をどのように行っているかが重要です。

- 設備投資の履歴: 金型製作に必要な工作機械やソフトウェアの更新が適切に行われているか。

7-2. 技術力と人材の評価

金型製作・設計業では、財務諸表からは把握しきれない技術力や人材の価値が大きく影響します。たとえば、以下のポイントを丁寧に確認します。

- 熟練技術者の存在: 特殊な加工技術や設計ノウハウを持ったエンジニアがどの程度在籍しているか。

- 特許や知的財産: 保有している特許や商標、実用新案などが事業にどの程度寄与しているか。

- 教育体制や技能継承の仕組み: 技術者の育成プログラムやノウハウのマニュアル化が進んでいるか。

7-3. 顧客ポートフォリオと市場ポジション

金型企業の強みは特定の顧客に対する深い信頼関係から得られることが多い一方で、依存度が高すぎる場合にはリスクも伴います。以下の点をチェックします。

- 主要顧客の業種・地域分散: 自動車だけでなく、家電や医療機器など複数の分野に顧客を持っているか。また、海外案件はどの程度あるか。

- 競合との比較: 同じような技術や設備を持つ競合他社と比べて、どのような差別化要素があるか。価格競争力だけではなく、品質や納期対応の柔軟性など総合的な視点が必要です。

7-4. 成長余地とシナジー効果

M&Aの成否を左右するのは、買い手企業と売り手企業の間でどれほどのシナジーが期待できるかという点です。具体的には、新製品の共同開発や海外市場への共同進出、製造ラインの効率化などが挙げられます。また、金型製作・設計だけでなく、周辺サービスやソリューション提供を拡充できるかも重要な視点です。

────────────────────────────────────────

8. デューデリジェンス(DD)の重要性とチェックポイント

8-1. 財務・税務DD

- 粉飾や不適切な会計処理の有無: 特に在庫評価や売掛金の回収リスクなどを詳細に調査します。

- 税務リスク: 過去の申告内容にミスや不正がないか。将来発生しうる税負担や負債を見落とさないようにします。

8-2. 法務DD

- 契約関係: 主要顧客や仕入先との契約内容、労働契約、リース契約などを確認し、M&A後の継続性や条件変更リスクを洗い出します。

- 許認可の状況: 金型業界では特殊な許認可が必要な場合は少ないものの、産業機械の輸出入に関する規制など、業種特有の法令がないかを確認します。

8-3. 労務DD

- 労働条件・賃金規定: 残業代や休日手当、福利厚生などの条件が適切に運用されているか。

- 労使トラブルの履歴: 過去に労働組合との紛争や訴訟がなかったか。

- 技能継承や技術研修の体制: 熟練工やベテラン技術者が多数在籍している場合、退職リスクや教育体系の有無をチェックします。

8-4. 技術DD

- 保有技術の優位性: 他社に比べて独自性があるか。また、その優位性が長期的に維持できるか。

- 研究開発体制・設備投資計画: 新技術への対応や将来的なアップグレード計画があるか。

- 品質管理体制: 不良品率やクレーム対応のマニュアル、有資格者の配置などを確認します。

8-5. 商業DD(ビジネスDD)

- 主要取引先との関係性: 長期継続的な取引が期待できるか、他の金型企業に切り替えられるリスクはないか。

- 競合環境と市場動向: 今後の業界見通しや競合他社とのシェア争いを踏まえ、売上維持・拡大が可能か。

- シナジーの具体化: 買い手側が望むシナジー(技術融合、顧客共有など)がどの程度実現可能かを調査します。

デューデリジェンスの段階で潜在リスクを正しく把握することは、適正な買収価格の算定や統合計画の策定にも直結します。金型製作・設計業界は職人技が大きく影響するため、単なる数値だけではなく、現場の雰囲気や従業員の意欲、経営陣の考え方など、定性的な面も丁寧に確認する必要があります。

────────────────────────────────────────

9. M&Aを成功させるための留意点

9-1. 買い手側の視点

- 明確な戦略目標を設定する

技術獲得なのか、顧客基盤拡大なのか、事業承継によるブランド維持なのか――M&Aの目的を明確に定義しておくことが重要です。 - デューデリジェンスを徹底する

リスクを見落とさないためにも、専門家を交えて詳細な調査を行います。特に金型業界では技術者の離職リスクや取引先の動向が大きな変動要因となるため、入念に確認する必要があります。 - 買収後の統合計画(PMI)を事前に策定する

組織文化や業務フローをどう統合していくかを早期に検討し、買収後の混乱を最小限に抑えます。可能であれば、現場レベルでのミーティングを通して統合方針を共有するのが望ましいです。

9-2. 売り手側の視点

- 企業価値向上のための準備

M&Aを検討し始めたら、売り手側も財務諸表や設備投資計画、人事制度などを整備し、企業価値を高める努力を行うことが大切です。 - 後継者問題の整理

売り手企業のオーナー経営者が継続して経営に携わるのか、完全に引退するのかなど、事前に選択肢と希望をまとめます。 - 従業員や取引先への配慮

M&Aの噂が流れると、従業員や取引先が不安を感じることがあります。交渉が進む段階で、説明会を開くなど情報共有のタイミングと方法を検討することが必要です。

────────────────────────────────────────

10. 組織統合(PMI)の重要性と進め方

10-1. PMIの目的

PMI(Post Merger Integration)とは、M&A後に買収企業と被買収企業を統合し、期待されるシナジーを最大化するためのプロセスです。金型製作・設計業においては、以下の点が特に重要となります。

- 技術移転・ノウハウ共有: 互いの強みを活かした共同開発や技術融和

- 人材のモチベーション管理: 熟練技術者や営業担当者が離職しないようケア

- 設備の効率的活用: 加工機械や工場スペースの重複を避け、生産性を向上

- ブランドと顧客関係の維持・強化: 既存顧客へのサービスクオリティを維持しつつ、新規顧客を開拓

10-2. PMIの進め方

- 統合チームの編成

経営陣だけでなく、現場の管理職やキーパーソンを含めたプロジェクトチームを作り、定期的なミーティングや情報共有を行います。 - 優先順位の設定

統合すべき業務領域は多岐にわたるため、重要度や緊急度を考慮しながら優先順位を設定します。金型製作では納期管理が重要なため、顧客対応に支障が出ないように注意が必要です。 - コミュニケーション戦略

統合後の組織体制や待遇、仕事の進め方など、従業員への周知や相談に丁寧に対応します。従業員同士の交流会や研修を実施することで、互いの文化や考え方を理解し合うことができます。 - モニタリングと改善

統合状況を定期的にモニタリングし、問題が発生した場合は迅速に対策を講じます。特に品質トラブルや納期遅延などは顧客への信頼を損ないかねないため、早期対応が肝要です。

────────────────────────────────────────

11. 金型業界における実際のM&A事例

11-1. 大手自動車部品メーカーによる専門金型企業の買収

大手自動車部品メーカーA社が、精密プレス金型に強みを持つB社を買収したケースがあります。A社は内製化率を高め、高品質・短納期の金型開発を進めたいという意図があり、一方のB社は経営者の高齢化と設備投資負担が大きいという課題を抱えていました。買収後、A社はB社の高度なプレス技術を自社ラインに取り込み、B社は安定した資金と顧客基盤を得ることで互いにメリットを享受したとされています。

11-2. 中小同士の統合による技術領域拡大

中小の樹脂成形金型メーカーC社と鋳造金型に強みを持つD社が経営統合し、両社の営業基盤・技術ノウハウを共有した事例もあります。自動車関連だけでなく家電や医療分野などへの顧客拡大が可能になり、さらに互いの設備を活用することで投資コストを削減。人材交流も促進され、新人技術者の教育カリキュラムを整備するなど、シナジーを生んだと報告されています。

11-3. 海外企業との提携・買収

日本の高精度金型技術を活かして海外展開を図りたいE社が、欧州に拠点を持つF社を買収したケースもあります。F社は欧州市場での販売網を持っていたため、日本国内のみならず海外の大手自動車メーカーや家電メーカーへの供給拡大が期待されました。一方で、F社にとっては日本の最新加工技術や品質管理手法を導入するメリットがあり、双方がウィンウィンの関係を築けたといえます。

────────────────────────────────────────

12. 中堅・中小企業のM&Aで活用される支援機関・専門家

12-1. 仲介会社(M&Aアドバイザー)

中堅・中小企業に特化したM&A仲介会社が数多く存在します。売り手企業と買い手企業のマッチングや、価値算定、交渉サポートなどを一括で行うところが増えています。金型業界のように技術要素が強い業界では、業種に精通したアドバイザーを選ぶことが重要です。

12-2. 地域金融機関・信用金庫

地域に密着した金融機関や信用金庫は、地元の企業ネットワークを活かしてM&Aの情報を提供してくれる場合があります。特に、事業承継に悩む企業をサポートするための相談窓口を設けていることも多いです。

12-3. 商工会議所・事業引継ぎ支援センター

商工会議所では、中小企業向けに無料または低コストでM&A相談ができる窓口を設けていることがあります。また、各都道府県に設置された「事業引継ぎ支援センター」では、後継者不在の中小企業と買い手企業のマッチングを支援しています。金型業界に特化した専門家が在籍しているケースは多くないですが、初期相談の窓口としては有用です。

12-4. 弁護士・公認会計士・税理士

M&Aには法務・税務・会計の専門知識が不可欠です。デューデリジェンスや契約書の作成、税務戦略の立案など、多岐にわたるサポートを受けることができます。特に金型製作・設計業界特有の契約リスクや設備評価などをしっかり把握してもらうためには、専門家選びが重要です。

────────────────────────────────────────

13. 事業承継とM&A

13-1. 事業承継の現状

日本の中小企業では、経営者の高齢化に伴う事業承継問題が深刻化しています。金型業界は特に経営者の平均年齢が高く、後継者難に陥っている企業も少なくありません。自社内に後継者がいない場合、廃業という選択肢もありますが、それは技術や雇用の喪失につながるため、地域経済全体にとっても大きな損失です。

13-2. M&Aによる事業承継のメリット

- ノウハウ・技術の継続: 熟練技術者の知識やスキルが買い手企業に引き継がれ、金型技術の喪失を防げます。

- 雇用の維持: 従業員の雇用を守り、地元の雇用機会を維持できます。

- 経営者の経済的メリット: オーナー経営者にとっては、株式譲渡による利益を得られるだけでなく、安心して引退できる体制が整います。

13-3. 留意点

- 経営者の残留期間: 売り手の経営者が一定期間、顧問や取締役として残るケースも多いですが、明確な役割分担と期間を定めておかないと経営方針の衝突を招きかねません。

- 従業員への周知・教育: オーナー経営者が退任することで現場が混乱しないよう、早めにM&Aの意図や今後の経営体制を説明し、従業員の理解を得ることが重要です。

────────────────────────────────────────

14. 海外進出や海外企業との提携におけるM&Aの可能性

14-1. 海外市場の魅力

金型製作・設計業界は国内市場の縮小が進む一方、自動車・家電生産で急成長を見せる新興国市場の需要が高まっています。これらの地域では、安価な金型が大量に提供されているものの、日本の高品質・高精度な金型へのニーズも依然として根強いものがあります。

14-2. 海外企業の買収

海外に拠点を持つ金型企業を買収することで、ローカル人材の確保や現地顧客との直接取引がスムーズになります。輸送コストや関税の問題を解決できるほか、現地の法規制にも柔軟に対応しやすくなるメリットがあります。

14-3. 海外企業との資本提携・ジョイントベンチャー

買収まで踏み切らずとも、海外企業と資本提携を結ぶことで生産ラインを共有したり、共同開発を行うケースもあります。日本の金型技術と海外のコスト競争力を組み合わせることで、互いの強みを活かせる点がメリットです。ただし、合弁企業の経営方針や利益配分を巡ってトラブルが起きやすいため、事前の合意事項を明確にしておく必要があります。

────────────────────────────────────────

15. M&Aの成功・失敗事例から学ぶポイント

15-1. 成功事例に見る共通点

- 明確な目的設定: 企業買収の目的が技術獲得なのか、顧客基盤拡大なのかをはっきりさせ、プロジェクト全体をブレさせない。

- 適切なデューデリジェンス: 特に技術評価や人材評価を慎重に行い、買収後のシナジーやリスクを事前に把握する。

- PMIへの投資を惜しまない: 統合チームを設置し、丁寧なコミュニケーションと継続的なモニタリングを行う。

15-2. 失敗事例に見る落とし穴

- 買収価格の過大評価: 業績や将来性を楽観的に見すぎて高値で買収した結果、期待したリターンが得られず財務体質を悪化させる。

- 組織文化の違いを軽視: 職人技が重んじられる金型業界では、現場の意識改革に時間がかかることを見落とし、優秀な人材が流出するケース。

- PMIの不徹底: M&A後の統合プロセスを軽視し、コミュニケーション不足から従業員の離職や取引先の離脱が起きる。

- 競合他社との争奪戦に巻き込まれる: 人気の高い企業を巡って複数社が入札を行い、結果的にオーバープライスでの買収となる場合もある。

────────────────────────────────────────

16. まとめ

金型製作・設計業界は、日本の製造業を支える非常に重要な領域です。しかし、国内外の競合環境の変化や技術革新のスピード、後継者不足といった課題が深刻化しており、従来のままの経営スタイルでは立ち行かなくなる企業も珍しくありません。そのような中、M&Aはこうした諸問題を解決するための強力なツールとして注目を集めています。

M&Aを成功させるには、単に買収・売却の手続きを進めるだけでなく、デューデリジェンスを通じて企業の真の価値やリスクを把握し、適正なバリュエーションを行うことが重要です。また、M&A後の統合プロセス(PMI)において、技術や人材をいかに活かし、相乗効果を最大化するかが大きな課題となります。特に金型製作・設計業界では、熟練者の経験やノウハウが企業のコア競争力となるため、これらが失われることのないよう慎重なマネジメントが求められます。

さらに、海外企業との提携や買収を通じてグローバル展開を図ったり、多角的なサービス提供を取り入れたりするなど、今後の戦略はますます多様化していくでしょう。日本が世界に誇る金型技術を次世代へと継承しながら、新しい市場や顧客ニーズに対応していくためにも、M&Aを含む柔軟な経営判断が不可欠です。

金型製作・設計業に携わる企業が、今後も国内外で持続的な成長を遂げるためには、事業規模や資金力、技術力、人材確保、事業承継など、さまざまな視点から最適な選択肢を検討しなければなりません。M&Aはその選択肢の一つとして大いに可能性を秘めている一方、成功させるためには専門家の協力と入念な準備が不可欠です。

本記事が、金型製作・設計業界におけるM&Aの理解を深める一助となり、今後の経営戦略を考えるうえでの参考になれば幸いです。技術と人が資産のこの業界においては、単なる「買収」ではなく、「事業や技術、そして従業員を活かすための統合」としてM&Aを位置づけることが、最終的な成功への鍵となります。